E-commerce & vente en ligne : quelques nouveautés.

En décembre 2022, la Belgique a transposé la Directive européenne DPI-DAC7 concernant l’échange d’informations dans le domaine fiscal.

Depuis le 1er janvier 2024, les plateformes de vente en ligne (e-commerce) doivent communiquer au SPF Finances (via MyMinfin), les informations financières de certains utilisateurs.

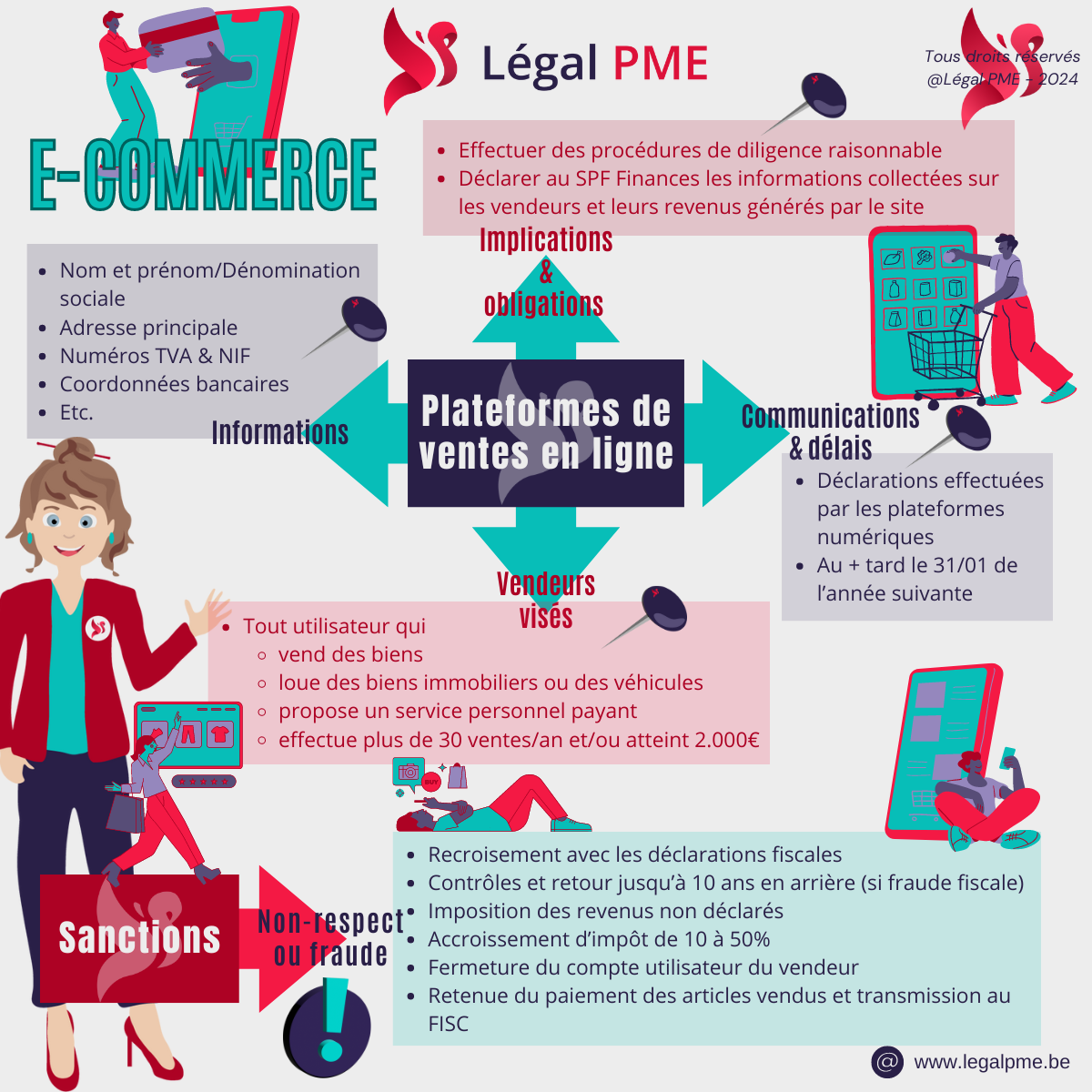

Quelles sont les implications et obligations dans l'e-commerce ?

Les plateformes de vente en ligne et leurs utilisateurs doivent respecter certaines obligations et implications :

- les plateformes collectent les informations personnelles des vendeurs, sauf les vendeurs exclus ;

- elles doivent s’acquitter des procédures de diligence raisonnable dans la collecte et vérification des informations relatives aux vendeurs, dans la détermination de leur État Membre de résidence et dans la transmission des informations ;

- elles déclarent au SPF Finances via le portail MyMinfin les informations relatives aux vendeurs actifs via leur plateforme et leurs revenus générés par l’activité sur ladite plateforme numérique.

Les plateformes exclues, à savoir celles qui présentent un modèle commercial ne comptant aucun vendeur à déclarer, doivent s’enregistrer auprès de l’administration fiscale belge.

Quelles informations doivent être renseignées ?

Particuliers

Les informations suivantes ont à transmettre pour les particuliers :

- nom et prénom du vendeur,

- adresse principale,

- NIF (numéro d’identification fiscale) délivré au vendeur ou lieu de naissance du vendeur,

- numéro d’identification TVA (le cas échéant),

- date de naissance,

- coordonnées bancaires

Sociétés

Les plateformes devront renseigner les informations suivantes pour les sociétés :

- dénomination sociale de l’entreprise vendeuse ;

- siège social de celle-ci

- NIF délivré,

- numéro d’identification TVA (le cas échéant),

- numéro d’immatriculation d’entreprise,

- existence d’un établissement stable par l’intermédiaire duquel les activités concernées sont exercées dans l’Union.

Quels sont les vendeurs visés (ou non) en e-commerce ?

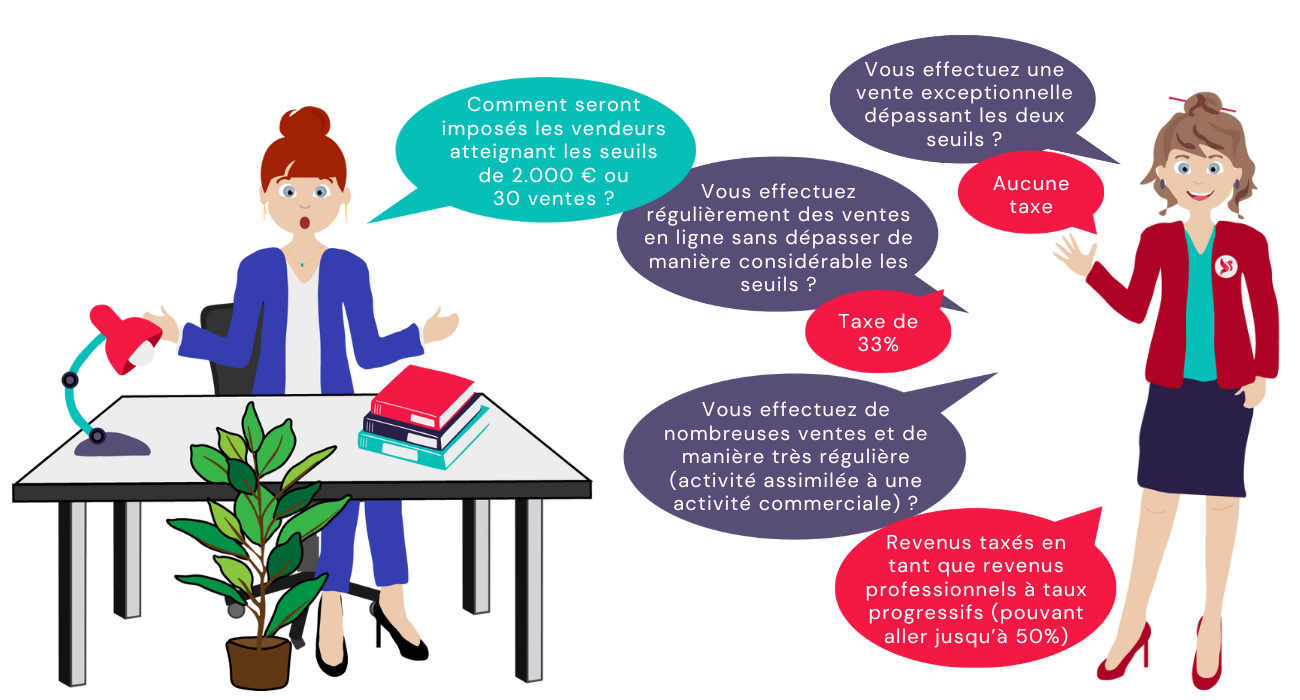

Le SPF Finances distingue les revendeurs occasionnels des vendeurs professionnels et ne taxe que cette dernière catégorie.

L’objectif des autorités fiscales a été de lutter contre la concurrence déloyale faite au commerce de détail physique par les vendeurs en ligne.

Définition du terme « vendeur »

« Tous utilisateurs qui vendent des biens, qui mettent en location des biens immobiliers, qui proposent la location de tout mode de transport ou qui proposent un service personnel, en échange d’une compensation pécuniaire, par le biais d’une plateforme numérique, et qui :

- Atteignent un montant de transactions de plus de 2.000€ par le biais de ces plateformes

et/ou

- Effectuent plus de 30 ventes par année ».

En revanche, la vente privée d’objets privés trouvés dans son grenier par exemple, est à considérer comme de la gestion normale d’un patrimoine personnel. L’obligation de transmission d’information imposée par l’Union européenne ne s’applique donc pas ici.

Quels sont les délais pour communiquer les informations ?

Pour le 31 janvier de l’année suivant l’année civile pendant laquelle le vendeur est identifié en tant que tel, les plateformes numériques doivent déclarer les vendeurs visés. Les plateformes numériques devaient donc déclarer, pour le 31 janvier 2024 au plus tard, les vendeurs ayant atteint durant l’année 2023 le ou les seuils de transactions déterminés par la loi.

Quelles plateformes sont concernées ?

Cette nouvelle disposition légale va impacter les plateformes de vente d’objets tel que Vinted, eBay, 2èmemain, Etsy, les plateformes de transport comme par exemple BlablaCar ou encore les plateformes de prestation de services personnels et locations immobilières : Uber, Deliveroo, Twitch, AirBnB.

En revanche, la législation ne concerne pas les plateformes où aucun transfert d’argent n’a lieu, comme Marketplace.

Comment sont imposés les vendeurs du e-commerce ?

Quelles sanctions en cas d’infraction ?

L’administration fiscale peut :

- recroiser les informations communiquées par les plateformes avec celles reprises dans les déclarations fiscales ;

- procéder à des contrôles ;

- revenir jusqu’à 5 ans en arrière (même jusqu’à 7 ans ou 10 ans en cas de fraude fiscale) et imposer les revenus non déclarés ;

- établir un accroissement d’impôt de 10 à 50%.

Les opérateurs de plateformes de déclaration doivent :

- fermer le compte utilisateur du vendeur qui refuse de collaborer ;

- retenir le paiement au vendeur.

Vous souhaitez en savoir plus sur la fiscalité du e-commerce ?

Je prends contact !Je prends contact !

Et pour être tenu au courant des actualités transmises par Légal PME, inscrivez-vous à la newsletter : un condensé bimensuel d’articles pratiques à destination des entreprises !

Je m'inscris !Je m'inscris !

→ Articles similaires de Légal PME :

- Vente aux consommateurs, nouvelles règles européennes ?

- Le point sur le droit de rétractation

- Clauses abusives entre entreprises

- Quelles conditions générales choisir : vente ou achat ?

- Vos conditions générales sont-elles en ordre ? Avez-vous pensé à tout ?

- Check-list RGPD : Vérification de la conformité de l’entreprise en 10 étapes

- La validité légale des documents électroniques

- Les entreprises face à la Cybercriminalité

- La politique de cookies

- Évolution de la société : combiner droit et nouvelles technologies, un mythe ?

- Le « nouveau code civil » : focus sur la preuve

- Conséquences du Brexit sur la libre circulation des travailleurs et des biens